[친절한 금융이야기]"5000만원 예금자보호 사라진다?"..'베일인' 도입 논란

|

“이제 은행에서 1인당 5000만원까지 원리금을 보호하는 예금자보호제도가 없어진다고 하는데 다들 알고 계셨나요? 은행이 망하면 땡전 한 푼 못 받는 거라는데… 미국이 금리를 인상하면 금값이 떨어질텐데 그 때를 노려 금이라도 사야하는 걸까요?”

2. 최근 다른 재테크 커뮤니티에 인증사진과 함께 올라온 게시글.

“지난주 금요일 베일인 제도가 도입된다고 들어서 주말 내내 고민한 끝에 금을 다시 구입했네요. 제가 금 사자마자 또 떨어졌지만 보고 있으면 마음이 든든합니다”

최근 재테크 족(族) 사이로 슬금슬금 확산되는 소문이 하나 있습니다. 바로 2017년 베일인 제도가 도입되면 예금자 보호법이 유명무실화된다는 것입니다. 베일인 제도 그것이 과연 무엇이길래 ‘은행에 돈을 맡기면 안전하다’는 불문율을 건드린다고 하는 걸까요? 그리고 그것은 사실일까요?

지난 10월 30일 금융위원회는 주 20개국(G2) 산하 금융안정위원회(FSB)의 권고에 따라 시스템적으로 중요한 금융회사(SIFI·Systemically Important Financial Institutions)를 정하고 위기 상황을 고려한 회생·정리제도를 도입할 예정이라고 밝혔습니다. 우리나라 SIFI는 아직 정해지지는 않았지만 ,우리·KEB하나·국민·신한·NH농협은행과 소속 지주회사가 선정될 전망입니다.

회생·정리제도의 주요 내용 중에는 금융회사 정리에 따른 손실을 주주뿐만 아니라 채권자도 분담하는 ‘베일인(bail-in) 제도’도 포함돼 있습니다. 여기서 금융위는 “필요할 경우 부실금융회사의 채권을 출자전환·상각하도록 명령하는 권한을 금융위가 보유하도록 할 예정”이라며 “2016년 중에 금융산업의 구조개선에 관한 법률 개정을 추진하겠다”고 밝히고 있습니다.

즉, 정부가 법에 근거해 강제적으로 채권을 주식으로 전환하거나 소멸시키는 권한을 가지겠다는 것입니다. 그동안은 금융기관이 어려워지면 정부가 공적자금을 투입해 살려놓았죠. 1997년 IMF 때 들어간 공적자금 168조는 아직 회수도 못했습니다. 그러나 언제까지 정부가 공적자금(=세금)을 투입해 금융회사를 살려놓을 수 없으니 채권자도 부실화된 금융회사의 정리비용을 분담하도록 해 채권자와 은행의 모럴해저드를 줄이겠다는 것이 이번 베일인 제도의 요지입니다.

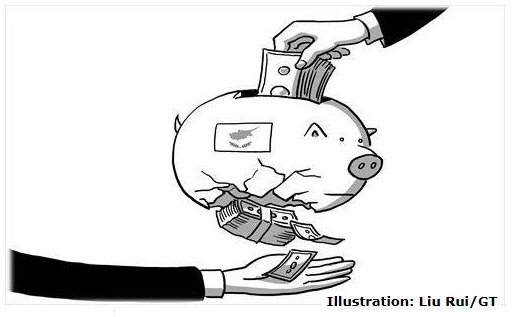

예금자도 채권자인 만큼 영향력에서 자유로울 수 없습니다. 실제 2013년 키프로스 사태 때는 구제금융안에 따라 비거주자를 포함한 모든 예금계좌에 일회성 손실부담금을 부과해 최대 58억 유로의 구제금융자금을 확보한 적도 있죠.

특히 우리나라는 예금채권이 동일 순위 채권보다 먼저 변제돼야 한다는 권리를 인정하고 있지 않기 때문에, 만약 법이 개정된다면 예금 역시 베일인 대상이 될 것이라는 전망도 나옵니다.

다만 일각에서 제기하는 ‘예금자보호법 유명무실’ 설(說)은 기우로 남을 가능성이 큽니다. 금융위원회 관계자는 “아직 베일인 대상으로 어떤 채권을 넣을 것인지에 대한 논의는 시작하지도 않은 상태”라면서도 “예금자보호법으로 지켜지는 5000만원 원리금을 건드릴 가능성은 없다”고 잘라 말았습니다. 이 관계자는 이어 “설령 예금채권이 베일인 대상으로 들어간다고 하더라도 예금자보호법에 따라 예금자로부터 예금보호공사가 채권을 인수하지 않겠느냐”라고 덧붙였습니다.

예보법 제35조는예보가 보험금이나 가지급금을 지급할 경우, 그 지급한 범위 안에서 부실금융기관에 대한 예금자 등의 권리를 취득한다고 돼 있습니다.

다만 예금자보호법에 따라 원리금 5000만원이 보장된다고 하더라도, 베일인 제도를 비롯한 회생·정리제도를 도입하기까지는 적지 않은 진통과 시간이 걸릴 것으로 보입니다. 예금자가 아닌 다른 채권자의 권리를 법으로 제약하는 것인 만큼, 이해관계 조정이 쉽지 않기 때문입니다. 금융위도 이 점을 고려, 충분한 의견 수렴 후 법안을 만들겠다고 강조하고 있습니다.

아울러 금융기관 부실리스크를 채권자가 일부 부담하는 구조가 되면서, 은행들이 발행하는 채권금리도 일부 올라갈 가능성이 큽니다. 임형석 금융연구원 실장은 “베일인 제도가 시행되면 채권자들의 손실리스크가 커지기 때문에, 채권자들 역시 더 높은 금리를 요구할 수 있다”며 “채권자의 재산권 등 문제가 발생할 수 있기 때문에 다른 나라들은 코코본드 등 계약형 베일인을 많이 이용하는 추세”라고 말했습니다.

정다슬 (yamye@edaily.co.kr)

Copyright © 이데일리. 무단전재 및 재배포 금지.

- 2015 미스 유니버스 '비키니 화보' 눈길

- 보이스피싱 업자, 필로폰 취해 낯선女 찾아가 대담하게..

- 꼬리밟힌 로또1등 44명, 당첨금 '930억'은 어쩌나..

- '누드 모델' 자처한 英 여대생들, 달력 화보 찍어 번 돈으로..

- 빅토리아시크릿 모델, 섹시 가터벨트 '환상 몸매'

- ‘수면 이혼’ 하고 싶은데…발끈하는 아내 어떡하죠[양친소]

- "내 투자금 3억 어디갔어!"…통영 40대 여성 토막살인사건[그해 오늘]

- '아싸'는 못 먹는 1만6800원 컵라면…GS25 틈새비김면 [먹어보고서]

- 구독자 10만 여행 유튜버들, 수익이 얼마나 될까요?[궁즉답]

- "나훈아 마지막 콘서트 효도하려했는데"…암표 기승에 `화병`